Capacidade de pagamento é um termo que ecoa frequentemente pelos corredores das empresas, mas você sabe se sua empresa tem a liquidez necessária para cobrir suas obrigações financeiras?

Esta pergunta pode deixar muitos empresários e gestores financeiros ponderando sobre a saúde financeira de seus negócios. A capacidade de pagamento não se limita a ser apenas uma métrica financeira entre tantas outras. Ela representa o coração da sustentabilidade financeira de uma empresa.

Portanto, entender profundamente essa capacidade é essencial, não só para assegurar a continuidade operacional, mas também para promover um crescimento saudável e duradouro.

Ao se aprofundar neste artigo, você ganhará insights valiosos sobre como avaliar eficazmente a liquidez da sua empresa, uma etapa fundamental para qualquer estratégia financeira que se preze.

Este conhecimento abrirá portas para uma gestão mais astuta e visionária, habilitando você a tomar decisões baseadas em dados que visam a sobrevivência do seu negócio nos momentos adversos e, também, o seu sucesso em períodos de oportunidade.

Prepare-se para transformar a maneira como você administra as finanças da sua empresa, com dicas e estratégias que não só preservarão a saúde financeira do seu negócio mas também promoverão seu crescimento.

Veja sobre o que trataremos neste post:

O que é capacidade de pagamento?

Capacidade de pagamento, um conceito fundamental no mundo das finanças empresariais, refere-se à habilidade de uma empresa em cumprir suas obrigações financeiras no curto prazo.

Mas o que isso realmente significa na prática? Simplesmente, é a capacidade da sua empresa de pagar suas dívidas, contas, e outros compromissos financeiros sem comprometer seu fluxo de caixa operacional ou sua estabilidade financeira.

Esta métrica reflete a saúde financeira atual do seu negócio e sua viabilidade e confiabilidade a longo prazo.

Índices de Liquidez: O termômetro da capacidade de pagamento

Os índices de liquidez são ferramentas analíticas fundamentais na gestão financeira de qualquer empresa. Eles ajudam a avaliar a habilidade de uma empresa em cumprir suas obrigações de curto prazo, ou seja, sua capacidade de pagamento.

Estes indicadores financeiros fornecem uma imagem clara de quão facilmente uma empresa pode liquidar suas dívidas utilizando os ativos que possui de forma líquida, ou seja, ativos que podem ser rapidamente convertidos em dinheiro.

Os principais índices de liquidez incluem:

1) Índice de Liquidez Corrente

O índice de liquidez corrente é talvez o mais utilizado dos índices de liquidez. Ele é calculado dividindo-se o ativo circulante pelo passivo circulante da empresa.

- Ativo Circulante inclui itens como caixa e equivalentes de caixa, contas a receber, estoque e outros ativos que são esperados para serem liquidados ou vendidos dentro de um ciclo operacional normal de um ano.

- Passivo Circulante compreende todas as dívidas e obrigações que são devidas no período de um ano, incluindo contas a pagar, dívidas de curto prazo, salários, impostos e outros passivos que exigem liquidação no curto prazo.

Um índice de liquidez corrente maior do que 1 indica que a empresa tem ativos suficientes para cobrir suas dívidas de curto prazo, o que pode sugerir boa saúde financeira.

No entanto, um índice muito alto pode também indicar que a empresa não está utilizando seu capital de giro de forma eficiente.

2) Índice de Liquidez Seca

O índice de liquidez seca é uma variação do índice de liquidez corrente que exclui o estoque do ativo circulante.

Assim, isso, se deve ao fato de que o estoque pode não ser tão líquido quanto outros ativos circulantes – em outras palavras, não pode ser convertido em dinheiro tão rapidamente. A fórmula para calcular a liquidez seca é:

Isso dá uma medida mais conservadora da liquidez, pois assume que você não pode confiar na venda de estoque para atender às obrigações de curto prazo.

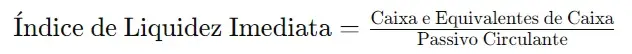

3) Índice de Liquidez Imediata

O índice de liquidez imediata, também conhecido como índice de caixa, mede a capacidade da empresa de pagar suas dívidas imediatas utilizando apenas seus ativos mais líquidos, excluindo tanto os estoques quanto as contas a receber. A fórmula é:

Este índice é particularmente importante em situações de crise ou quando se analisa empresas em setores que enfrentam volatilidade nos recebimentos ou têm longos ciclos de conversão de caixa.

Um valor maior que 1 em qualquer um desses índices sugere que a empresa possui liquidez suficiente para cobrir suas obrigações no curto prazo, enquanto um valor menor que 1 pode indicar potenciais problemas de liquidez.

Cada um desses índices fornece um ângulo diferente na análise da liquidez e, em conjunto, podem dar uma visão abrangente sobre a saúde financeira da empresa no que tange à sua capacidade de lidar com as obrigações financeiras de curto prazo.

Por que a capacidade de pagamento é importante para sua empresa?

A capacidade de pagamento não é apenas um indicador financeiro entre tantos outros. Ela é a espinha dorsal da saúde financeira de uma empresa.

Assim, possuir uma boa capacidade de pagamento significa que a empresa pode cumprir suas obrigações financeiras no tempo devido, o que é fundamental para a manutenção de sua credibilidade e operações do dia a dia.

Portanto, sem isso, uma empresa pode enfrentar desafios significativos que impactam não apenas sua posição no mercado, mas também sua existência a longo prazo.

Consequências da falta de liquidez:

-

Dificuldade em cumprir compromissos financeiros: A incapacidade de pagar fornecedores pode resultar em condições de crédito menos favoráveis ou na interrupção do fornecimento de bens essenciais.

-

Dano à reputação: Atrasos nos pagamentos podem prejudicar a reputação da empresa perante credores, fornecedores e clientes, potencialmente levando à perda de negócios.

-

Problemas de fluxo de caixa: A falta de liquidez pode forçar a empresa a atrasar investimentos importantes ou a desacelerar a expansão devido à falta de fundos disponíveis.

-

Acesso restrito a empréstimos: Bancos e financiadores podem hesitar em oferecer crédito ou podem cobrar taxas de juros mais altas se perceberem que a empresa tem um risco maior devido à baixa capacidade de pagamento.

-

Decisões operacionais comprometidas: Com liquidez limitada, a empresa pode ter que tomar decisões operacionais difíceis, como cortar custos de maneira que possa afetar a qualidade do produto ou serviço.

-

Vulnerabilidade a choques econômicos: Uma empresa com baixa liquidez é mais vulnerável a choques econômicos ou períodos de baixa nas vendas, o que pode ameaçar a continuidade dos negócios.

-

Insolvência: No pior dos casos, a falta contínua de capacidade de pagamento pode levar a processos de insolvência ou falência.

Portanto, ter uma robusta capacidade de pagamento é vital não apenas para evitar esses cenários negativos, mas também para assegurar que a empresa possa aproveitar as oportunidades de crescimento que surgem.

Com uma gestão financeira prudente, focada em manter índices de liquidez saudáveis, as empresas podem se posicionar de forma mais competitiva e resiliente no mercado.

Benefícios de manter uma boa capacidade de pagamento

Uma gestão eficaz que assegura uma sólida capacidade de pagamento traz uma série de benefícios estratégicos para qualquer empresa.

A seguir, apresentamos os mais importantes:

Melhoria no crédito

Manter uma capacidade de pagamento adequada é fundamental para estabelecer e manter um bom histórico de crédito. Os credores avaliam a capacidade de uma empresa de pagar suas dívidas pontualmente como um sinal de sua saúde financeira e confiabilidade.

Um bom crédito pode resultar em:

- Condições de empréstimo mais favoráveis: Taxas de juros mais baixas e termos de pagamento mais flexíveis.

- Acesso mais fácil a financiamento: Possibilidade de obter empréstimos e linhas de crédito quando necessário.

- Negociações de débito melhores: Habilidade para negociar prazos de pagamento mais longos ou descontos com fornecedores.

Relações mais fortes com fornecedores

Uma boa capacidade de pagamento significa que as faturas dos fornecedores são pagas a tempo, o que contribui para construir relacionamentos comerciais fortes e duradouros. Isso pode levar a:

- Confiabilidade aumentada: Fornecedores veem a empresa como um parceiro comercial confiável.

- Melhores termos de negociação: Possíveis descontos, melhores preços e termos de pagamento devido à confiança estabelecida.

- Fornecimento seguro de inventário: Menos riscos de interrupções no fornecimento, garantindo a continuidade das operações.

Maior flexibilidade operacional

Uma empresa que possui liquidez suficiente tem mais flexibilidade para gerenciar suas operações e aproveitar oportunidades. Com uma boa capacidade de pagamento, a empresa pode:

- Reagir rapidamente a oportunidades de mercado: Captação de investimentos ou realização de aquisições estratégicas sem demora.

- Gestão eficiente do fluxo de caixa: Habilidade para ajustar operações internas e alocar fundos onde são mais necessários sem restrições.

- Investimentos em inovação e crescimento: Possibilidade de investir em pesquisa e desenvolvimento ou em expansão de mercado sem comprometer a estabilidade financeira.

Mantendo uma capacidade de pagamento saudável, as empresas podem fortalecer sua posição no mercado e estabelecer uma base sólida para o crescimento e a inovação sustentáveis. Isso é essencial para a longevidade e o sucesso contínuo no ambiente empresarial competitivo de hoje.

Ferramentas e estratégias para melhorar a capacidade de pagamento

A capacidade de pagamento de uma empresa é fundamental para sua sustentabilidade e crescimento. Felizmente, existem várias ferramentas e estratégias que podem ser implementadas para melhorar esse aspecto vital da gestão financeira.

Práticas de gestão financeira para melhorar a liquidez

-

Aprimoramento das cobranças: Implemente políticas de cobrança mais eficazes para acelerar o recebimento de pagamentos. Isso pode incluir termos de pagamento mais curtos e incentivos para pagamento antecipado.

-

Gestão de estoques: Mantenha os níveis de estoque otimizados para evitar o excesso de capital empatado em mercadorias que não estão vendendo. Utilize sistemas de gestão de estoque just-in-time (JIT) para reduzir os custos de armazenamento e aumentar a liquidez.

-

Revisão dos pagamentos: Negocie com fornecedores para estender os prazos de pagamento, o que pode ajudar a alinhar melhor as saídas de caixa com as entradas.

-

Monitoramento de despesas: Realize um controle rigoroso sobre as despesas operacionais e procure áreas onde seja possível reduzir custos sem comprometer a qualidade ou a produção.

-

Reestruturação de dívidas: Considere consolidar dívidas de curto prazo em dívidas de longo prazo com juros mais baixos, o que pode melhorar a liquidez imediata

A importância do planejamento financeiro efetivo

Um planejamento financeiro eficaz é indispensável para garantir a liquidez adequada e uma boa capacidade de pagamento. Ele envolve:

-

Previsões financeiras: Use previsões de fluxo de caixa para antecipar necessidades futuras de capital e evitar surpresas que possam comprometer a liquidez.

-

Orçamentação: Estabeleça um orçamento rigoroso que contemple todas as receitas e despesas, e se atenha a ele para manter a disciplina financeira.

-

Fundo de reserva: Crie um fundo de emergência que possa ser utilizado em tempos de necessidade, sem que seja preciso comprometer as operações diárias ou recorrer a empréstimos de alto custo.

-

Investimentos líquidos: Invista em ativos com alta liquidez para garantir que você possa converter investimentos em caixa rapidamente se necessário.

-

Análise de cenários: Prepare-se para diferentes cenários econômicos realizando análises de cenários e tendo planos de contingência em vigor.

Implementando essas ferramentas e estratégias, uma empresa não só melhorará sua capacidade de pagamento, mas também estará mais preparada para lidar com incertezas e aproveitar oportunidades de crescimento sem comprometer sua estabilidade financeira.

A gestão da liquidez deve ser um processo contínuo e uma prioridade na tomada de decisões estratégicas.

Desafios comuns na gestão da capacidade de pagamento

Administrar a capacidade de pagamento é uma das tarefas mais complexas na gestão empresarial, pois envolve equilibrar as entradas e saídas de caixa de uma maneira que promova a sustentabilidade e a prosperidade da empresa.

Existem desafios comuns que as empresas enfrentam nesse processo, e para cada um deles, existem estratégias práticas que podem ser aplicadas para superá-los.

Principais obstáculos na gestão da capacidade de pagamento

-

Fluxo de caixa inconsistente: Receitas flutuantes podem criar desafios significativos na capacidade de pagamento, especialmente para negócios sazonais ou aqueles que dependem de um pequeno número de grandes clientes.

Solução: Diversificar as fontes de receita e adotar estratégias de precificação e promoção que incentivem vendas mais uniformes ao longo do ano.

-

Cobranças atrasadas: Atrasos nos pagamentos de clientes podem prejudicar seriamente a liquidez.

Solução: Estabeleça termos claros de pagamento e considere o uso de incentivos para pagamento antecipado e penalidades para atrasos.

-

Estoques excessivos: Manter mais estoque do que o necessário pode amarrar fundos que seriam melhor utilizados em outras áreas.

Solução: Implemente um sistema de gestão de estoque eficiente, como o modelo just-in-time, para minimizar custos e maximizar a liquidez.

-

Despesas operacionais elevadas: Custos operacionais altos podem consumir uma grande parte das receitas disponíveis.

Solução: Realize auditorias regulares de custos e identifique áreas onde os gastos podem ser reduzidos sem sacrificar a eficiência.

-

Crédito inadequado: O acesso limitado ao crédito pode restringir a capacidade de uma empresa de gerenciar o capital de giro efetivamente.

Solução: Melhore a pontuação de crédito da empresa mantendo um bom histórico de pagamentos e negociando melhores condições de empréstimo com os credores.

Estratégias para superar os desafios financeiros

Além das soluções específicas para cada obstáculo, algumas estratégias podem ser aplicadas de forma generalizada para fortalecer a capacidade de pagamento:

-

Análise e planejamento financeiro: Monitore de perto as finanças da empresa e planeje o futuro financeiro com base em dados concretos e projeções realistas.

-

Relacionamento com investidores e credores: Mantenha comunicações transparentes e regulares com os stakeholders financeiros para construir confiança e abrir canais para possíveis soluções colaborativas.

-

Gestão de riscos: Avalie os riscos financeiros e tenha planos de ação prontos para implementar quando as condições de mercado mudarem.

Ao abordar esses desafios com soluções estratégicas, as empresas podem melhorar significativamente sua capacidade de pagamento, garantindo a estabilidade financeira e criando um ambiente mais propício para o crescimento e a inovação contínuos.

Conclusão

Neste artigo, exploramos o que é a capacidade de pagamento, por que ela é essencial para o funcionamento e a estabilidade de uma empresa, e como os índices de liquidez podem ser calculados e interpretados para fornecer uma imagem clara da posição financeira de uma organização.

Também discutimos estratégias práticas para enfrentar e superar os desafios comuns na gestão da capacidade de pagamento, desde a otimização do fluxo de caixa até o estabelecimento de processos eficientes de cobrança e gestão de estoques.

Essas práticas não são apenas sobre sobrevivência; elas criam uma base sólida para a empresa prosperar em um ambiente competitivo e em constante mudança.

Ao adotar um planejamento financeiro eficaz e implementar uma gestão de riscos proativa, as empresas podem garantir que suas obrigações atuais sejam atendidas e que estejam bem posicionadas para aproveitar as oportunidades futuras.

Uma boa capacidade de pagamento é sinônimo de credibilidade no mercado e uma promessa para investidores e parceiros de que a empresa é robusta e confiável.

Lembre-se, o sucesso financeiro é uma jornada contínua de ajustes e aprendizado. Ao manter a liquidez e a capacidade de pagamento como prioridades, sua empresa pode se adaptar e prosperar, não importa o que o futuro reserva.