Você sabe como os prazos médios podem impactar o ciclo financeiro da sua empresa? Os prazos médios são a base do ciclo financeiro das empresas, fundamentais para apontar ao empreendedor a necessidade, ou não, de capital de giro.

Monitorar esses prazos de perto é essencial para o crescimento e a saúde financeira do seu negócio.

Neste artigo, vamos explorar a importância dos prazos médios, como calculá-los e estratégias para gerenciá-los de forma eficaz.

Veja sobre o que trataremos neste post:

O que são Prazos Médios?

Os prazos médios são indicadores financeiros que representam o tempo médio que a empresa leva para pagar seus fornecedores, receber dos clientes e renovar seus estoques.

Portanto, são essenciais para entender o ciclo financeiro da empresa e para planejar adequadamente o capital de giro necessário para sustentar as operações.

Tipos de Prazos Médios

- Prazo Médio de Pagamento (PMP): É o tempo médio que a empresa leva para pagar seus fornecedores.

- Prazo Médio de Recebimento (PMR): É o tempo médio que a empresa demora para receber dos seus clientes.

- Prazo Médio de Estocagem (PME): É o tempo médio que os produtos ficam em estoque antes de serem vendidos.

Os prazos médios fornecem uma visão clara da eficiência operacional e da saúde financeira da empresa. Eles ajudam a identificar gargalos e áreas que precisam de melhoria, possibilitando uma gestão financeira mais eficiente.

Importância dos Prazos Médios no Ciclo Financeiro

Os prazos médios são críticos para a gestão do capital de giro e do fluxo de caixa da empresa. Eles determinam a quantidade de recursos que a empresa precisa manter disponível para cobrir as operações diárias.

- Capital de Giro: Um ciclo financeiro bem gerenciado, com prazos médios equilibrados, reduz a necessidade de capital de giro. Empresas com prazos médios longos de recebimento e curtos de pagamento precisam de mais capital para sustentar as operações.

- Fluxo de Caixa: Prazos médios influenciam diretamente o fluxo de caixa. Receber rapidamente e pagar lentamente melhora o fluxo de caixa, enquanto o contrário pode causar problemas de liquidez.

Além disso, a gestão adequada dos prazos médios pode evitar problemas como inadimplência, falta de recursos para investimentos e dificuldades em atender às obrigações financeiras.

A otimização dos prazos médios permite que a empresa aproveite melhor as oportunidades de mercado e mantenha uma operação saudável e sustentável.

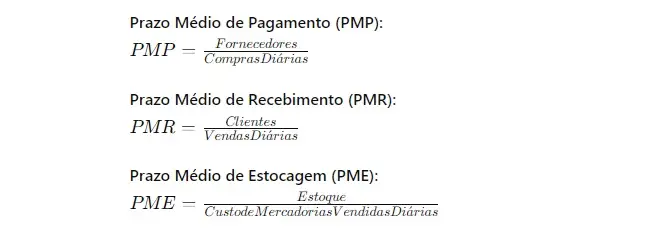

Como calcular os Prazos Médios

Calcular os prazos médios da sua empresa é fundamental para entender e gerenciar o ciclo financeiro.

A seguir, apresentamos as fórmulas básicas para cada tipo de prazo médio:

Essas fórmulas ajudam a determinar quanto tempo, em média, a empresa leva para pagar seus fornecedores, receber dos clientes e renovar seus estoques.

Exemplos Práticos:

- Se uma empresa tem R$ 100.000 em fornecedores e faz compras diárias de R$ 10.000, o PMP é de 10 dias.

- Se a mesma empresa tem R$ 150.000 em contas a receber e vendas diárias de R$ 15.000, o PMR é de 10 dias.

- Se a empresa mantém um estoque de R$ 200.000 e o custo de mercadorias vendidas diárias é de R$ 20.000, o PME é de 10 dias.

Esses exemplos mostram como é possível calcular e interpretar os prazos médios para tomar decisões informadas sobre a gestão financeira da empresa.

Estratégias para gerenciar os Prazos Médios

Gerenciar eficientemente os prazos médios pode melhorar a saúde financeira da sua empresa. Aqui estão algumas estratégias práticas:

- Negociação com fornecedores: Negocie prazos de pagamento mais longos com seus fornecedores para melhorar o prazo médio de pagamento.

- Política de Crédito: Implementar uma política de crédito rigorosa pode ajudar a reduzir o prazo médio de recebimento, garantindo que seus clientes paguem mais rapidamente.

- Gestão de Estoques: Otimizar a gestão de estoques pode reduzir o prazo médio de estocagem. Isso pode ser feito através de técnicas como Just-in-Time (JIT), que minimiza o tempo que os produtos ficam em estoque.

- Automatização de Processos: Utilizar softwares de gestão financeira e ERPs (Enterprise Resource Planning) pode automatizar processos e fornecer dados em tempo real sobre os prazos médios, facilitando a tomada de decisões e a implementação de melhorias.

- Monitoramento Contínuo: Realizar auditorias internas e revisões periódicas dos prazos médios ajuda a identificar problemas e oportunidades de melhoria. Isso inclui revisar os contratos com fornecedores, analisar as políticas de crédito e ajustar as estratégias de gestão de estoques conforme necessário.

Ferramentas e técnicas de monitoramento

Manter-se atualizado com os prazos médios e garantir uma gestão eficiente exige o uso de ferramentas adequadas e monitoramento contínuo.

- Softwares de Gestão Financeira: Ferramentas como QuickBooks, SAP e Oracle Financials oferecem funcionalidades robustas para monitorar prazos médios e outras métricas financeiras.

- Indicadores de Desempenho: Utilize KPIs (Key Performance Indicators) específicos para acompanhar os prazos médios e tomar decisões informadas.

- Auditorias Regulares: Realize auditorias internas regulares para verificar a conformidade com as práticas de gestão financeira e ajustar estratégias conforme necessário.

- Benchmarking: Comparar os prazos médios da sua empresa com os de outras empresas do mesmo setor pode fornecer insights valiosos sobre a eficiência operacional e identificar áreas que precisam de melhoria.

- Treinamento e Capacitação: Investir em treinamento e capacitação para a equipe financeira é essencial para garantir a implementação eficaz das estratégias de gestão de prazos médios. Isso inclui treinamentos sobre análise financeira, técnicas de negociação e uso de ferramentas de gestão financeira.

Benefícios de gerenciar eficientemente os Prazos Médios

Gerenciar eficientemente os prazos médios traz diversos benefícios para a empresa, incluindo:

- Melhoria do Fluxo de Caixa: Reduzir o prazo médio de recebimento e aumentar o prazo médio de pagamento melhora o fluxo de caixa, proporcionando mais liquidez para a empresa.

- Redução da Necessidade de Capital de Giro: Um ciclo financeiro eficiente reduz a necessidade de capital de giro, permitindo que a empresa utilize os recursos disponíveis de maneira mais eficaz.

- Aumento da eficiência operacional: A otimização dos prazos médios melhora a eficiência operacional, reduzindo custos e aumentando a produtividade.

- Maior capacidade de investimento: Com um fluxo de caixa saudável e uma gestão eficiente do capital de giro, a empresa tem mais capacidade de investir em crescimento e inovação.

- Melhoria da competitividade: Empresas que gerenciam eficientemente seus prazos médios são mais competitivas, podendo oferecer melhores condições de pagamento aos clientes e negociar melhores termos com fornecedores.

Desafios na gestão dos Prazos Médios

Apesar dos benefícios, gerenciar os prazos médios também apresenta desafios que precisam ser superados:

- Variabilidade nos pagamentos e recebimentos: Flutuações nas datas de pagamento e recebimento podem dificultar o planejamento financeiro e a gestão do fluxo de caixa.

- Dependência de terceiros: A gestão dos prazos médios depende da cooperação de clientes e fornecedores, o que pode ser desafiador em alguns casos.

- Complexidade das operações: Empresas com operações complexas ou que operam em vários mercados podem enfrentar dificuldades adicionais na gestão dos prazos médios.

- Mudanças na legislação: Alterações nas leis e regulamentações podem impactar os prazos médios e exigir ajustes na gestão financeira.

Para superar esses desafios, é importante adotar uma abordagem proativa, utilizando ferramentas de gestão financeira avançadas, realizando auditorias regulares e mantendo uma comunicação aberta e eficaz com clientes e fornecedores.

Estudos de Caso

Analisar casos de sucesso na gestão dos prazos médios pode fornecer insights valiosos e inspirar a implementação de boas práticas.

Estudo de Caso 1: Empresa de Manufatura

Uma empresa de manufatura implementou um sistema de gestão Just-in-Time (JIT) para reduzir o prazo médio de estocagem.

Com a otimização dos estoques, a empresa conseguiu diminuir significativamente o tempo que os produtos ficavam armazenados, melhorando o fluxo de caixa e reduzindo os custos operacionais.

Além disso, a empresa negociou prazos de pagamento mais longos com fornecedores, equilibrando melhor o prazo médio de pagamento.

Estudo de Caso 2: Empresa de Varejo

Uma grande rede de varejo revisou suas políticas de crédito e implementou uma rigorosa análise de crédito para novos clientes. Com isso, a empresa reduziu o prazo médio de recebimento, diminuindo a inadimplência e melhorando o fluxo de caixa.

A empresa também investiu em um software de gestão financeira que automatizou o monitoramento dos prazos médios, proporcionando uma visão clara e em tempo real da saúde financeira.

Estudo de Caso 3: Empresa de Serviços

Uma empresa de serviços adotou práticas de benchmarking para comparar seus prazos médios com os de concorrentes. Identificou áreas de melhoria e implementou estratégias para reduzir o prazo médio de recebimento, como a oferta de descontos para pagamentos antecipados.

A empresa também realizou auditorias regulares para garantir a precisão dos dados financeiros e ajustar as estratégias conforme necessário.

Conclusão

Cumprir e monitorar os prazos médios é essencial para a saúde financeira da sua empresa. Entender e gerenciar esses prazos ajuda a otimizar o capital de giro, melhorar o fluxo de caixa e garantir a sustentabilidade do negócio. Implementar uma gestão eficiente dos prazos médios, utilizando estratégias e ferramentas adequadas, pode transformar a gestão financeira do seu negócio.

Incentivamos você a buscar mais informações sobre como implementar essas práticas em sua empresa. Comece agora a transformar a gestão financeira e legal do seu negócio para garantir um futuro próspero e seguro.

Explore nosso vasto acervo de artigos e guias detalhados para encontrar soluções práticas e insights valiosos que ajudarão a levar seu negócio ao próximo nível.