Sua empresa está maximizando o retorno sobre o capital investido? O Retorno sobre o Capital Investido (ROIC) é um indicador essencial para avaliar a eficiência de uma empresa em gerar lucro com o capital disponível. Quanto maior o resultado, melhor avaliada a empresa é no mercado.

Neste artigo, discutimos a importância do ROIC, como calculá-lo e estratégias para melhorar o retorno sobre o capital investido.

O que é ROIC (Retorno sobre o Capital Investido)?

Entender o ROIC é essencial para avaliar a performance financeira de uma empresa. Vamos definir o conceito de ROIC e discutir sua importância em comparação com outros indicadores financeiros.

O ROIC, ou Retorno sobre o Capital Investido, é um indicador financeiro que mede a eficiência de uma empresa em gerar lucro a partir do capital investido em suas operações.

Em termos simples, o ROIC mostra quanto lucro a empresa consegue gerar para cada unidade monetária investida. Ele é um importante indicador de desempenho, pois fornece uma visão clara de como bem a empresa está utilizando seu capital para gerar retornos.

Comparação com outros indicadores:

- ROI (Return on Investment): Enquanto o ROI mede o retorno total de um investimento específico, o ROIC foca na eficiência do uso do capital investido em toda a empresa.

- ROE (Return on Equity): O ROE mede o retorno gerado sobre o patrimônio dos acionistas, enquanto o ROIC inclui tanto o capital próprio quanto o capital de terceiros (dívidas).

Ao comparar esses indicadores, o ROIC se destaca por proporcionar uma visão mais abrangente da eficiência operacional e financeira da empresa, considerando tanto o capital próprio quanto o capital de terceiros.

Importância do ROIC na Avaliação de Empresas

O ROIC é um dos indicadores mais importantes para avaliar a eficiência do uso do capital em uma empresa. Vamos explorar como o ROIC pode ser utilizado para medir o desempenho e comparar empresas dentro de um mesmo setor.

Eficiência do uso do capital

O ROIC mede a capacidade de uma empresa em gerar lucro com o capital investido. Uma empresa com um ROIC elevado é considerada eficiente na utilização de seus recursos financeiros, o que pode atrair investidores e aumentar o valor de mercado da empresa.

Avaliação de Desempenho

O ROIC é especialmente útil para comparar o desempenho de empresas dentro do mesmo setor. Empresas com um ROIC mais alto são geralmente vistas como mais eficientes e competitivas, tornando-se opções mais atraentes para investidores.

Por exemplo, se duas empresas do mesmo setor têm níveis de receita semelhantes, mas uma delas tem um ROIC significativamente mais alto, essa empresa é provavelmente mais eficiente na utilização de seu capital e pode ter uma vantagem competitiva.

Como Calcular o ROIC

Calcular o ROIC pode parecer complexo, mas com uma compreensão clara da fórmula e seus componentes, torna-se uma tarefa manejável. Vamos detalhar a fórmula do ROIC e analisar cada um de seus componentes.

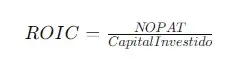

Fórmula Básica:

Componentes da fórmula:

- NOPAT (Lucro Operacional Após Impostos): O NOPAT é o lucro operacional da empresa após a dedução de impostos. Ele representa o lucro gerado pelas operações principais da empresa, excluindo o impacto das estruturas de capital e impostos.

- Capital Investido: O capital investido é a soma do patrimônio dos acionistas e da dívida líquida da empresa. Ele inclui todos os recursos financeiros utilizados para gerar lucros operacionais.

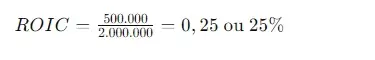

Exemplos Práticos: Vamos calcular o ROIC com um exemplo simples:

- Suponha que uma empresa tem um NOPAT de R$ 500.000.

- O capital investido total da empresa é R$ 2.000.000.

Isso significa que a empresa gera um retorno de 25% sobre o capital investido, indicando uma boa eficiência no uso de seus recursos financeiros.

Estratégias para melhorar o ROIC

Melhorar o ROIC requer estratégias focadas em aumentar o lucro operacional e otimizar o uso do capital. Aqui estão algumas abordagens que podem ser adotadas para melhorar o retorno sobre o capital investido.

Aumentar o NOPAT

Uma das maneiras mais diretas de melhorar o ROIC é aumentar o NOPAT. Isso pode ser feito aumentando a receita, melhorando a eficiência operacional e reduzindo os custos. Estratégias para aumentar o NOPAT incluem:

- Expandir a base de clientes: Aumentar as vendas através da aquisição de novos clientes e da retenção dos atuais.

- Introduzir novos produtos ou serviços: Diversificar a oferta para atrair mais clientes e aumentar as vendas.

- Melhorar a eficiência operacional: Implementar processos mais eficientes para reduzir desperdícios e aumentar a produtividade.

Otimizar o capital investido

Outra maneira de melhorar o ROIC é otimizar o uso do capital investido. Isso pode envolver a venda de ativos não essenciais, a redução da dívida e a melhora da gestão de capital de giro. Estratégias para otimizar o capital investido incluem:

- Revisar e racionalizar os ativos da empresa: Identificar e vender ativos que não estão gerando retorno significativo.

- Reduzir o estoque excessivo: Implementar práticas de gestão de estoque, como Just-in-Time (JIT), para minimizar o capital parado.

- Negociar melhores termos de pagamento com fornecedores: Extender os prazos de pagamento para melhorar o fluxo de caixa.

Reduzir custos operacionais

Reduzir custos operacionais sem comprometer a qualidade dos produtos ou serviços pode melhorar significativamente o ROIC. Algumas estratégias incluem:

- Implementar práticas de Eficiência Energética: Reduzir custos com energia através da adoção de tecnologias mais eficientes.

- Automatizar processos operacionais: Utilizar tecnologia para automatizar processos repetitivos e reduzir custos com mão-de-obra.

- Revisar contratos com fornecedores para melhores preços: Negociar reduções de custo com fornecedores e buscar alternativas mais baratas sem sacrificar a qualidade.

Ferramentas e técnicas para monitorar o ROIC

Para garantir uma gestão eficiente do ROIC, é essencial utilizar ferramentas e técnicas que ajudem a monitorar e controlar este indicador. Aqui estão algumas das principais ferramentas e práticas que podem ser implementadas.

Softwares de Gestão Financeira

Utilizar softwares de gestão financeira pode simplificar o cálculo e monitoramento do ROIC.

Ferramentas como QuickBooks, SAP e Oracle Financials oferecem funcionalidades para calcular automaticamente o ROIC e outros indicadores financeiros. Esses softwares permitem a automação de processos financeiros, reduzindo erros humanos e economizando tempo.

Além disso, oferecem relatórios detalhados e em tempo real, facilitando a tomada de decisões informadas.

Indicadores de Desempenho

Utilizar KPIs (Key Performance Indicators) relacionados ao ROIC ajuda a monitorar a eficiência do capital investido. Indicadores como margem de lucro operacional, taxa de retorno sobre ativos e fluxo de caixa operacional fornecem insights valiosos.

A margem de lucro, por exemplo, indica a rentabilidade da empresa, enquanto a taxa de inadimplência mostra a eficácia da gestão de recebíveis. O retorno sobre o investimento mede a eficiência dos investimentos, e o ciclo de conversão de caixa indica a rapidez com que a empresa converte seus ativos em caixa.

Consultoria Financeira

Contratar consultores financeiros pode ser uma forma eficaz de obter orientação especializada para melhorar o ROIC. Consultores podem ajudar a identificar áreas de melhoria, desenvolver estratégias financeiras e implementar controles internos.

Consultores financeiros trazem uma perspectiva externa e imparcial, identificando problemas que podem não ser evidentes para a equipe interna. Eles também podem fornecer recomendações práticas e estratégias personalizadas para melhorar a gestão financeira.

Estudos de Caso

Analisar casos de sucesso na melhoria do ROIC pode fornecer insights valiosos e inspirar a implementação de boas práticas.

Estudo de Caso 1: Empresa de Tecnologia

Uma empresa de tecnologia implementou um programa de melhoria de eficiência operacional que incluiu a automatização de processos e a adoção de práticas de eficiência energética.

Como resultado, a empresa conseguiu reduzir significativamente seus custos operacionais e aumentar seu NOPAT. O ROIC da empresa aumentou de 15% para 25% em dois anos, destacando a importância de investir em tecnologia e eficiência.

Estudo de Caso 2: Empresa de Manufatura

Uma empresa de manufatura revisou sua estratégia de gestão de capital de giro, implementando práticas de gestão de estoque Just-in-Time (JIT) e renegociando termos de pagamento com fornecedores.

Essas mudanças permitiram à empresa reduzir o capital investido em estoques e melhorar seu fluxo de caixa. Como resultado, o ROIC da empresa aumentou de 12% para 20% em um período de três anos.

Estudo de Caso 3: Empresa de Serviços

Uma empresa de serviços decidiu focar na expansão de sua base de clientes e na diversificação de seus serviços. Ao investir em marketing digital e em novos serviços, a empresa conseguiu aumentar suas receitas e melhorar a eficiência de seus processos operacionais.

O ROIC da empresa aumentou de 18% para 28% em dois anos, mostrando a importância de uma estratégia de crescimento bem planejada.

Conclusão

O ROIC é um indicador crucial para avaliar a eficiência do uso do capital em uma empresa. Entender e melhorar o ROIC pode ajudar a empresa a atrair investidores, aumentar seu valor de mercado e garantir um desempenho financeiro sólido.

Portanto, implementar estratégias como aumentar o NOPAT, otimizar o capital investido e reduzir custos operacionais são fundamentais para melhorar o retorno sobre o capital investido.

Além disso, o uso de ferramentas de gestão financeira e a contratação de consultoria especializada podem proporcionar uma visão clara e detalhada da saúde financeira da empresa, facilitando a tomada de decisões informadas e a implementação de melhorias contínuas.

Incentivamos você a buscar mais informações sobre como calcular e melhorar o ROIC em sua empresa. Comece agora a transformar a gestão financeira do seu negócio para garantir um futuro próspero e eficiente.

Explore nosso vasto acervo de artigos e guias detalhados para encontrar soluções práticas e insights valiosos que ajudarão a levar seu negócio ao próximo nível.